L’andamento del mercato fondiario in Italia nel 2019

SINTESI DEI RISULTATI

Andrea Povellato (CREA-PB)

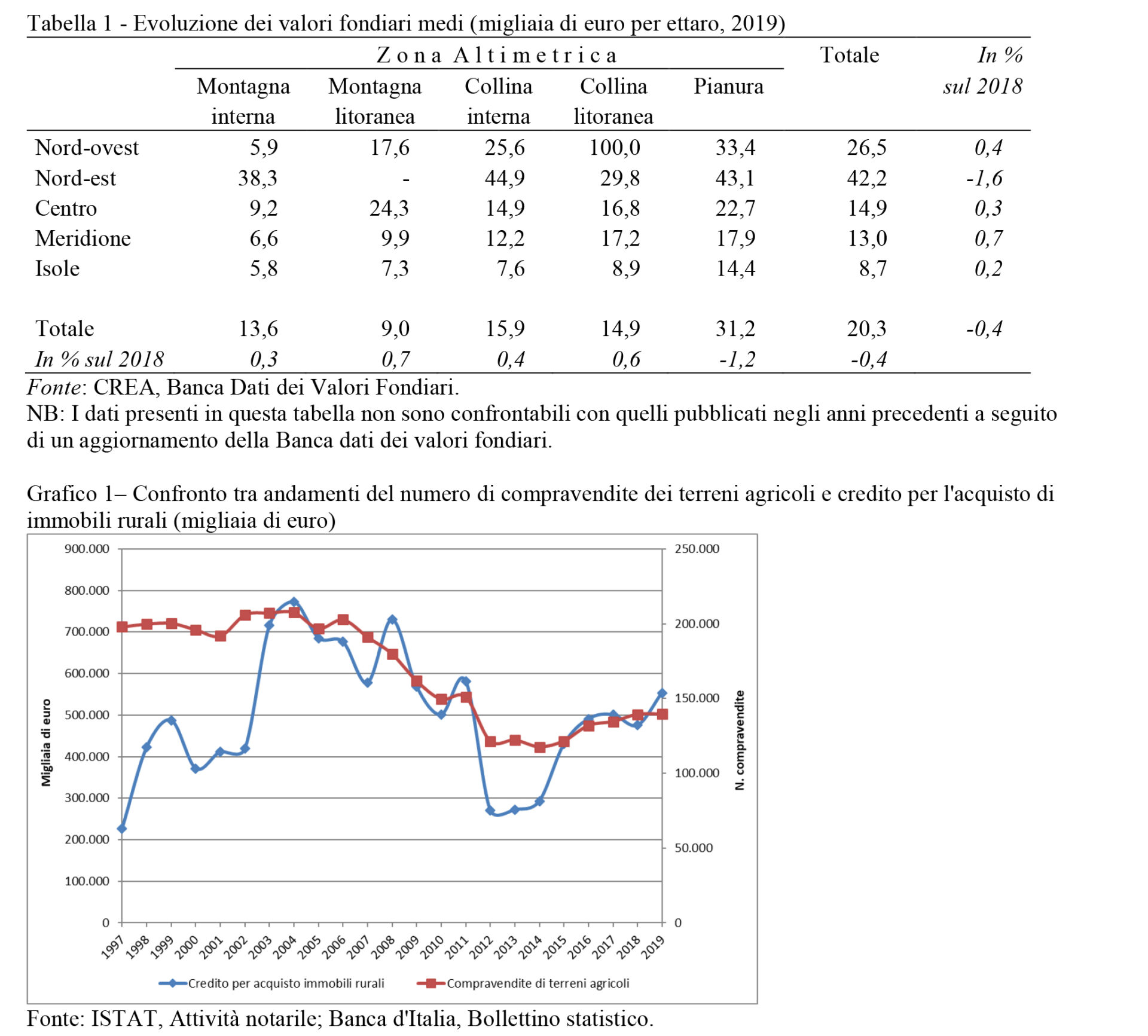

I prezzi della terra nel 2019 hanno evidenziato una nuova battuta d’arresto (-0,4% rispetto al 2018), dopo due anni in cui il valore fondiario medio nazionale aveva mostrato qualche timido segnale di ripresa (tab. 1).

Il CREA, con il suo Centro Politiche e Bioeconomia, pubblica i dati sui prezzi dei terreni agricoli

Questa tendenza negativa si accompagna ad una riduzione dell’attività di compravendita dopo quattro anni di continui aumenti. Secondo l’indagine curata dalle sedi regionali del CREA-PB, la riduzione dei prezzi è addebitale essenzialmente a quanto avvenuto in due regioni – Veneto e Friuli-Venezia Giulia – che presentano le variazioni più negative (rispettivamente -2,8% e -4,5%). Segno negativo anche per Lombardia, Emilia-Romagna, Molise e Sardegna ma con valori prossimi allo zero. I motivi di questa diminuzione sono da ricercarsi nel progressivo aggiustamento delle quotazioni in Veneto – che detiene il primato dei valori medi regionali assieme al Trentino Alto Adige con oltre 50.000 euro/ha -, nelle continue difficoltà registrate nel comparto dei seminativi a causa della scarsa redditività e nella percezione di una certa saturazione nel comparto viti-vinicolo che non sembra avere più l’effetto trainante di qualche anno fa sul mercato fondiario.

Sono le zone di pianura ad ottenere i risultati peggiori (in media -1,2%) mentre le zone collinari e quelle montane presentano qualche modesto aumento. Questa tendenza potrebbe collegarsi agli effetti della progressiva regionalizzazione dei pagamenti diretti che vedono una lenta ma continua riduzione del sostegno alle aziende di pianura contestuale ad un progressivo aumento degli aiuti ad ettaro per le superfici montane e collinari. È probabile che si sia scontata anche l’incertezza per il futuro della politica agricola comune – attualmente in discussione – divisa tra pressanti richieste per una maggiore sostenibilità e tendenze alla riduzione della spesa agricola complessiva.

Il cedimento delle quotazioni si accompagna con una lieve contrazione dell’attività di compravendita, come segnalato dall’ISTAT nelle statistiche degli atti notarili (fig. 2): dopo quattro anni di crescita la riduzione del numero di transazioni relative a terreni agricoli (-1,4% a livello nazionale) ha comportato una parziale inversione di tendenza. In realtà, osservando le statistiche fornite dal Consiglio Nazionale del Notariato si segnala un lieve aumento (+0,2%). Quindi è ancora prematuro stabilire se questa tendenza proseguirà nel tempo e allontanerà l’attuale numero di transazioni annuali (circa 140.000) dalle 200.000 transazioni che si riscontravano fino alla metà degli anni duemila.

Parzialmente in controtendenza si presenta il dato relativo al credito. Secondo Banca d’Italia, il credito per l’acquisto di immobili in agricoltura è aumentato del 16% nel 2019 (fig. 2), riportando i valori complessivi (550 milioni di euro) a livelli comparabili con quelli di inizio decennio, ma ancora ridotti rispetto a quanto si riscontrava nel decennio scorso, quando l’accesso al credito aveva raggiunto valori superiori ai 700 milioni di euro all’anno. Malgrado ci siano maggiori risorse finanziarie a disposizione, minor costo del denaro e sofferenze creditizie, secondo l’Osservatorio sul credito della Rete rurale nazionale, gli operatori del settore si lamentano per la richiesta eccessiva di garanzie fideiussorie, il costo ancora relativamente elevato del finanziamento e i lunghi tempi dell’istruttoria.

Durante l’Indagine, svoltasi nei primi mesi del 2020, è stato chiesto agli operatori di dare qualche prima informazione sugli effetti dell’emergenza COVID sul mercato fondiario. Generalmente sembra che la preoccupazione cresca passando dalle aree più dinamiche a quelle più stagnanti, per via dell’effetto deprimente sulle attività economiche che le misure di confinamento prima e successivamente le difficoltà di reperimento della manodopera e il calo della domanda di alcuni prodotti (es. agriturismo e vino) hanno generato lungo tutta la filiera agroalimentare. In questo senso le regioni meridionali presentano maggiori segnali di preoccupazione e una tendenziale riduzione delle compravendite, mentre nelle aree del Nord si ritiene che l’attività di compravendita si sia bloccata solo momentaneamente a seguito delle difficoltà logistiche (trattative, stipule e registrazioni varie) legate al confinamento dei mesi primaverili.

Gran parte degli operatori ritiene che bisognerà attendere la fine del 2020 – se non l’inizio del 2021 – per avere una valutazione più oggettiva sugli effetti della pandemia sulle prospettive di investimento degli imprenditori. Alcune tipologie aziendali – viticoltura e floricoltura in particolare – sono state particolarmente danneggiate dall’emergenza sanitaria e sono quindi particolarmente esposte al rischio di fallimento delle attività o comunque al cambio di prospettiva in tema di investimenti fondiari.

LEGGI ANCHE

Mercato fondiario. Affitti in aumento: dal 2000 la superficie agricola totale dal 20% al 46%